Si vous êtes sur le point de souscrire un prêt immobilier ou un crédit à la consommation, vous avez alors sûrement déjà entendu parler du prêt amortissable. Marketplace du crédit à la consommation, Youdge vous présente concrètement cette forme d'emprunt, son fonctionnement et vous parle de ses avantages.

Le prêt amortissable : de quoi s'agit-il ?

Le prêt amortissable est un emprunt dont les mensualités sont composées d'une partie du capital emprunté et d'une partie correspondant aux intérêts calculés sur l'emprunt. Le terme « amortissable » vient du fait que l'emprunteur rembourse ou amortit progressivement le capital emprunté au fil des mois ou des années. Ce prêt est caractérisé par ses intérêts qui diminuent au fur et à mesure que le capital total remboursé s'élève. Les mensualités quant à elles sont constantes.

Ce prêt peut servir à financer une multitude de projets :

- Achat d'un logement ou d'un terrain ;

- Travaux de rénovation d'une maison ;

- Achat d'un véhicule ;

- Organisation d'un mariage ;

- Voyage ou tour du monde.

Il s'agit ainsi d'une catégorie de prêts qui regroupe plusieurs emprunts différents : crédit à la consommation (prêt affecté ou personnel), crédit immobilier…

Le prêt amortissable et le prêt in fine : quelles différences ?

Le fonctionnement du prêt in fine s'oppose à celui du crédit amortissable. Ici, l'emprunteur ne rembourse pas le capital au même rythme que les intérêts. Il rembourse dans un premier temps les intérêts du crédit, et restitue à terme l'intégralité du capital emprunté au prêteur. Contrairement au prêt amortissable, le prêt in fine est donc caractérisé par des versements mensuels faibles. Il faut cependant avoir suffisamment d'argent à la fin du contrat pour pouvoir régler la banque d'un seul coup. De plus, cette catégorie d'emprunt nécessite bien souvent d'importantes garanties (apport personnel, biens de valeur…), car les établissements de crédit cherchent à minimiser les risques.

Comment est calculé le prêt amortissable ?

Le calcul de ce prêt se fait sur la base de plusieurs éléments :

- Le capital emprunté ;

- Les frais de dossiers ;

- Le taux d'intérêt nominal ;

- L'assurance emprunteur ;

- Le délai de remboursement.

À chaque période, les intérêts sont calculés sur le capital restant à rembourser après le dernier versement. Ce dernier décroît jusqu'à s'annuler. En règle générale, un lissage des intérêts est fait pour que le client puisse effectuer des versements constants. Il est également possible qu'un prêt puisse être à amortissement constant. Dans ce cas, les versements mensuels sont variables.

Exemple de prêt amortissable

Supposons que vous avez souscrit un prêt de 10 000 euros pour financer un projet. Le crédit vous a été accordé sur 5 ans (60 mois) à un taux annuel effectif global (TAEG) de 4 %.

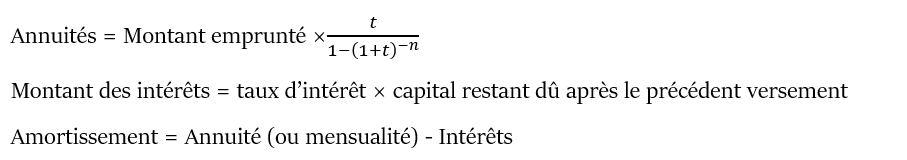

Les formules qui permettront à la banque de calculer les éléments essentiels à votre prêt sont les suivantes :

Le t correspond au taux d'intérêt périodique tandis que le n représente le nombre de périodes (pouvant être en années ou en mois).

Le tableau d'amortissement se présentera comme suit.

Années | Capital restant | Annuités | Intérêts | Amortissement du capital |

1 | 10 000 | 2 246,27 | 400 | 1 846,27 |

2 | 8 153,73 | 2 246,27 | 326,15 | 1 920,12 |

3 | 6 233,61 | 2 246,27 | 249,34 | 1 996,93 |

4 | 4 236,68 | 2 246,27 | 169,34 | 2 076,80 |

5 | 2 159,88 | 2 246,27 | 86,40 | 2 073,48 |

Pour déterminer le montant à payer chaque mois, il suffit pour la banque de déterminer le taux périodique (mensuel) et d'en tenir compte pour réaliser le calcul. Lorsque vous souhaitez souscrire un prêt amortissable auprès d'un organisme financier, celui-ci est tenu de vous fournir le tableau d'amortissement afin que vous puissiez avoir une vue claire des échéances de l'emprunt. Ce document doit être remis en amont de la signature du contrat, lors de la phase de négociation. Vous devez le conserver.

Quels avantages pour le prêt amortissable ?

Le principal avantage de ce prêt est que le remboursement du montant est étalé sur plusieurs mois. Cela permet à l'emprunteur de s'acquitter progressivement de sa dette. De plus, en principe, la souscription de ce prêt est bien plus simple que celle d'un emprunt in fine, car les risques auxquels le prêteur s'expose sont bien moindres. Il faudra tout de même bien négocier si vous souhaitez obtenir votre crédit à des conditions avantageuses.

Quels inconvénients pour le prêt amortissable ?

Les mensualités de ce prêt sont souvent élevées, car elles intègrent à la fois une partie du capital, ainsi que les intérêts calculés sur la somme due restante. Cela peut toutefois être maîtrisé grâce à une bonne simulation en amont. Youdge vous facilite la tâche en vous permettant de simuler votre crédit grâce à son outil de comparaison des offres de prêts. Vous pouvez étendre le remboursement pour ne pas crouler sous le poids des dettes.

Quelles conditions pour obtenir un prêt amortissable ?

Les conditions d'obtention d'un prêt amortissable sont à peu près les mêmes auprès de tous les organismes prêteurs. Tout d'abord, il faut avoir l'âge légal minimum pour emprunter, c'est-à-dire 18 ans révolus. Vous devez ensuite avoir une situation financière qui vous permettra de supporter sans difficulté les mensualités. Pour cela, on recommande de respecter un taux d'endettement maximal de 33 %. Au-delà de ce taux, il est très peu probable qu'un prêteur accepte de vous octroyer un crédit.

Il faut également être en règle vis-à-vis du système bancaire. Par exemple, si vous êtes sous le coup d'une interdiction bancaire, votre dossier sera systématiquement rejeté par les organismes financiers classiques.

Quelles sont les différentes solutions de prêts amortissables ?

Le prêt amortissable peut prendre différentes formes en fonction des caractéristiques financières qui lui sont attribuées.

Le prêt amortissable à taux fixe

Le taux d'un crédit amortissable reste constant sur toute la période de remboursement. Le montant des versements mensuels est connu avant même la signature définitive de l'accord. C'est cette formule que la grande majorité des organismes prêteurs proposent. Le taux d'intérêt d'un emprunt amortissable peut être nul, auquel cas l'emprunteur n'aura à rembourser que le capital emprunté (exemple : prêt à taux zéro).

Le prêt amortissable à taux variable

Ici également, l'emprunteur rembourse au fur et à mesure le capital emprunté, comme dans le cas d'un prêt à taux fixe. La différence est que le montant des mensualités n'est pas constant. Il varie suivant l'évolution du taux d'intérêt. C'est une solution qui est souvent déconseillée pour les crédits de plus de 10 ans, car l'on ne peut prédire avec exactitude l'évolution du taux d'intérêt sur une période aussi longue.

Le prêt amortissable à différé d'amortissement

Ce prêt est un crédit dont l'amortissement est repoussé à une date ultérieure au début officiel du prêt. On observe souvent cela dans le cadre d'une construction immobilière ou de l'achat d'un bien en VEFA (Vente en état de futur achèvement). Le différé d'amortissement peut être partiel ou total. Dans le premier cas, l'emprunteur paye durant la période de différé des intérêts calculés sur l'intégralité du capital emprunté, en plus des frais d'assurance. À la fin de cette phase, les versements débutent normalement, comme pour un emprunt classique. Dans le second cas, l'emprunteur ne paye que les frais d'assurance durant la période de différé.

Où obtenir un prêt amortissable ?

Selon le type de prêts souhaités, l'organisme vers lequel vous devez vous tourner sera différent. Par exemple, pour obtenir un crédit immobilier, il faut se tourner principalement vers les banques. Dans le cas d'un prêt à taux zéro (PTZ) ou d'un prêt accession sociale, seules les banques ayant signé une convention avec l'État peuvent vous satisfaire.

Si vous avez plutôt besoin d'un crédit à la consommation, vous pouvez vous tourner vers l'une des nombreuses banques en ligne qui propose cette solution de financement. Il s'obtient rapidement lorsque toutes les conditions sont réunies. Avec notre comparateur de crédits en ligne, Youdge vous permet de trouver l'offre qui correspond le mieux à vos besoins.

Quelle est la durée d'un prêt amortissable ?

Il n'y a pas de durée réglementaire pour un prêt amortissable. Il peut être remboursable sur 5, 10, 12, 15, 20, voire 25 ans. La banque ou l'organisme de crédit pourra toutefois tenir compte de votre âge pour fixer une limite à la durée de remboursement que vous pouvez obtenir. Le montant octroyé peut aussi déterminer le délai de paiement maximal.

Comment souscrire un prêt amortissable ?

La procédure à suivre pour souscrire un emprunt amortissable est simple. Vous devez tout d'abord faire une simulation du prêt pour connaître son coût global. Youdge vous permet ensuite de comparer les offres de crédit en ligne et choisir le prêteur idéal pour vous. Vous devez soumettre un dossier composé de pièces justificatives avant de signer l'offre officielle et recevoir les fonds.

Les pièces constitutives du dossier de demande seront différentes selon le type de crédit souhaité. Pour un crédit à la consommation simple, il faut prévoir des justificatifs de domicile, de revenus, d'identité et de charges. Dans le cadre d'un crédit immobilier, les pièces relatives au bien à acquérir s'ajoutent également.

Votre prêt amortissable au meilleur taux avec Youdge

Que vous ayez besoin d'un crédit à la consommation ou d'un prêt immobilier, les experts de Youdge sont à votre service pour vous aider à obtenir votre financement au meilleur taux. Notre comparateur vous permet de passer en revue les offres les plus adaptées à votre projet afin de faire un choix intéressant et avantageux. Avec Youdge, profitez de conseils personnalisés pour mettre toutes les chances de votre côté dans vos démarches de demande de prêt. Nous sommes à vos côtés de la comparaison jusqu'à la conclusion définitive de l'accord de prêt et au déblocage des fonds. Vous pouvez réaliser toutes les démarches via notre plateforme, sans bouger de chez vous et sans craindre pour la sécurité de vos données.