Baisse de l’inflation en 2023 : analyse et perspectives pour le marché du crédit

Après avoir atteint des niveaux qui n’avaient plus été enregistrés en France depuis près de quarante ans, l’inflation s’inscrit enfin en baisse depuis le début de l’année. Les prix à la consommation continuent d’augmenter mais à un rythme plus faible qu’il y a encore quelques mois. Cette accalmie signifie-t-elle que la fin de l’inflation est pour bientôt ?

Où sommes-nous au contraire entrés dans une phase d’inflation structurelle et durable ? Quelles sont les implications et les perspectives pour le marché du crédit ? Youdge vous propose dans cet article de faire un point sur la question et de dresser les grandes tendances pour les prochaines années.

Les premiers signes d’accalmie sur le front de l’inflation

L’inflation a enregistré une baisse significative en France depuis le début de l’année 2023. Ce sont aujourd’hui les prix des produits finis qui progressent le plus alors que les prix des matières premières ont de leur côté tendance à repartir à la baisse. Le pouvoir d’achat des ménages a été entamé par ces mois d’inflation et le marché du crédit a également souffert. Mais les récentes décisions monétaires aux États-Unis laissent entrevoir le bout du tunnel avec, pour la première fois, une pause dans la hausse des taux directeurs.

L’inflation baisse en France et reste inférieure aux niveaux observés en Europe

Les derniers chiffres publiés par l’Insee montrent que le ralentissement de l’inflation s’est poursuivi au mois de mai 2023 : les prix ont certes continué à augmenter (+5,1% sur un an) mais à un rythme moins élevé que précédemment (+5,9% au mois d’avril)

L’augmentation des prix est aujourd’hui largement portée par les produits alimentaires (+14,1% sur un an), le tabac (+9,8%) et dans une moindre mesure par les produits manufacturés (+4,1%). Les tensions sur les prix dans le secteur des services commencent en revanche à s’apaiser grâce notamment au retour à la normale dans le secteur des transports. Les prix de l’énergie suivent la même tendance avec une progression de seulement 2,0% contre près de 28% à la même période l’année dernière.

Cette nette accalmie s’observe dans la plupart des autres pays européens. Selon les dernières données d’Eurostat, le service statistique de la Commission européenne, le taux d’inflation dans l’Union européenne a reflué à 7,1% au mois de mai contre 8,1% en avril. Le Luxembourg, la Belgique, le Danemark et l’Espagne sont les plus épargnés avec des hausses des prix comprises entre 2,0% et 2,9%. A l’inverse, les pays les plus touchés sont les pays d’Europe de l’Est qui souffrent de leur proximité géographique et/ou de leur dépendance énergétique avec l’Ukraine et la Russie. La hausse des prix sur un an s’établit encore à environ 12,5% en Lettonie, en Slovaquie, en Pologne et en République Tchèque et elle dépasse même largement les 20% en Hongrie.

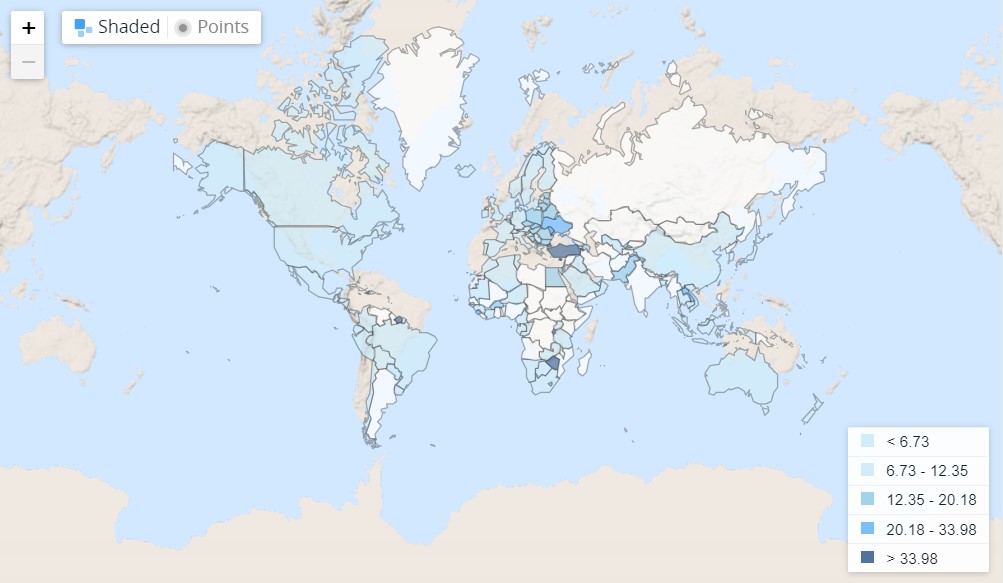

L'inflation en Europe en 2022

Données : La Banque Mondiale.org - Source : Statistiques financières internationales et autres fichiers de données du Fonds monétaire international.

Les cours des principales matières premières poursuivent leur baisse

Les cours du pétrole sont orientés à la baisse depuis environ un an : le prix du baril de Brent s’établit aujourd’hui aux alentours des 75 dollars après avoir enregistré un pic à plus de 120 dollars en juin 2022.

La tendance est la même pour le gaz naturel, bien que le fonctionnement de ce marché soit relativement différent. Il n’existe en effet pas de marché mondial car le gaz est beaucoup plus difficile à transporter que le pétrole. En France, c’est l’indice PEG qui fait référence et son cours a nettement baissé au cours des derniers mois, passant de près de 300 euros/MWh en août 2022 à environ 45 euros/MWh au début du mois de juin 2023.

Les tensions se sont également largement apaisées sur le marché des matières premières agricoles. Sur le marché des céréales par exemple, le prix de la tonne de blé cote aujourd’hui à environ 6 dollars seulement. Cela représente toujours un niveau relativement élevé en comparaison avec la moyenne de ces dernières années mais le recul est néanmoins très important par rapport au pic atteint suite au déclenchement de la guerre en Ukraine (13,4 dollars en mai 2022).

L’inflation reste à des niveaux élevés et frappe durement les ménages les plus modestes

Ces évolutions sont de bon augure pour les ménages qui ont vu leur pouvoir d’achat s’éroder. Cette baisse ne doit toutefois pas masquer le fait que l’inflation demeure toujours à un niveau élevé, en particulier pour les ménages les plus modestes qui ont subi de plein fouet l’augmentation des prix de l’énergie et de l’alimentation.

L’Insee a d’ailleurs calculé qu’il pouvait y avoir un écart de perception de l’inflation allant jusqu’à 3 points de pourcentage selon la composition du panier de consommation. Les ménages les plus touchés sont évidemment les plus modestes, pour qui l’énergie et l’alimentation représentent une part importante des dépenses. Les ménages ruraux sont également plus touchés que la moyenne en raison de leur consommation plus importante de carburant.

Quelles perspectives pour le marché du crédit ?

A l’image du reste de l’économie, le marché du crédit a été secoué par l’explosion de l’inflation. La réponse ferme et rapide des banques centrales pour endiguer la hausse des prix s’est répercutée sur l’offre de crédit, avec un durcissement des conditions d’octroi. Du côté de la demande, les ménages ont également reporté ou revu à la baisse leurs projets face à l’augmentation des taux d’intérêt, à l’incertitude économique et à la diminution du pouvoir d’achat.

Cependant, plusieurs facteurs laissent entrevoir une amélioration de la situation. La Réserve Fédérale a annoncé une pause dans la hausse de ses taux directeurs au mois de juin et la Banque centrale européenne pourrait bientôt suivre. Par ailleurs, en France, plusieurs mesures ont été prises pour contrer le ralentissement du marché immobilier.

Le mécanisme de relèvement du taux d’usure a été modifié pour permettre un ajustement plus dynamique dans le contexte de hausse rapide des taux. Les récentes annonces du gouvernement pour favoriser l’accès au logement pourraient également être suivies d’un autre train de mesures dans les mois à venir et permettre au marché immobilier de redémarrer.

Est-ce que l’inflation va durer ?

« L’inflation ne sera que transitoire ». C’est avec ces mots que les dirigeants des deux côtés de l’Atlantique cherchaient à tempérer les inquiétudes face aux répercussions des tensions internationales sur les prix en 2022. La dernière grande vague d’inflation qu’a connu la France suite au choc pétrolier de 1979 avait pourtant duré de nombreuses années, jusqu’au milieu des années 1980. Sommes-nous en train de revivre ce scénario ? Quelle sera la tendance ces prochaines années ?

Les tendances pour les mois à venir

Si la hausse des prix a été extrêmement rapide dans le sillage de l’explosion des prix des matières premières, la baisse des cours ne s’est toujours pas traduite par une réduction aussi rapide de l’inflation.

La fin de l’inflation est attendue pour 2025

Le retour à la stabilité des prix, une notion qui est souvent associée à l’objectif de 2% d’inflation fixé par la Banque Centrale Européenne, ne devrait d’ailleurs pas intervenir avant quelques années selon les dernières prévisions. La Banque de France estime que l’inflation devrait encore atteindre 3,8% en 2023.

C’est un reflux important par rapport aux 5,9% enregistrés en 2022 mais ces prévisions sont par nature incertaines et restent soumises à l’évolution de l’environnement international. Dans le meilleur des cas, un retour à une inflation en dessous de 2% n’est pas anticipé avant 2024 au mieux, et plus probablement en 2025.

Pourquoi les prix ne baissent pas plus vite malgré la forte diminution des cours des matières premières ?

Un effet négatif du taux de change

La plupart des matières premières utilisées en France sont importées de l’étranger et sont donc payées en dollar. Or, depuis le depuis le début de la guerre en Ukraine et le resserrement monétaire opéré par la Réserve fédérale, l’euro a perdu plus de 10% face au dollar.

Le calendrier des négociations commerciales entre industriels et distributeurs

Les négociations entre les industriels et la grande distribution n’ont lieu qu’une fois par an, au mois de mars. La baisse des prix observée aujourd’hui sur les prix des matières premières ne devrait donc pas se répercuter sur les prix à la consommation avant l’année prochaine.

La fin de certaines mesures de soutien gouvernementales

Les mesures prises par le gouvernement pour protéger le pouvoir d’achat des ménages pendant la crise énergétique ont progressivement pris fin. C’est notamment le cas du coup de pouce donné aux prix des carburants qui n’a pas été reconduit en 2023.

La reconstitution des marges par certaines entreprises

Le contexte d’inflation généralisé a été propice pour certaines entreprises pour reconstituer leurs marges après plusieurs années marquées par un environnement économique particulièrement difficile. Ces hausses de prix ne sont pas directement expliquées par l’évolution des coûts de production mais les entreprises pourraient être tentées de les maintenir dans le temps pour préserver leur rentabilité.

Faut-il se préparer à une inflation durable ?

Le risque de création d’une spirale inflationniste

Si c’est bien l’explosion des prix des matières premières qui a été à l’origine de la vague d’inflation que nous connaissons aujourd’hui, c’est désormais l’augmentation des prix des produits finis qui explique en grande partie la hausse des prix à la consommation.

Le risque actuel est de rentrer dans une phase d’auto-alimentation de l’inflation avec la création d’une boucle inflation/salaires. Selon ce principe bien connu des économistes, en réponse à la hausse des prix, les travailleurs peuvent demander des augmentations de salaire pour maintenir leur pouvoir d'achat.

Si ces augmentations salariales sont accordées, cela entraîne une hausse des coûts pour les entreprises, qui peuvent alors répercuter ces coûts sur les prix des biens et services, contribuant ainsi à une nouvelle augmentation de l'inflation. Cette boucle peut entraîner une spirale inflationniste si elle n'est pas maîtrisée.

La Banque de France suit de près la situation et se veut pour le moment plutôt rassurante car les hausses de salaire négociées pour 2023 ont été relativement contenues (4,4% en moyenne contre 2,8% en 2022).

Des tendances de long terme qui pourraient conduire à une augmentation structurelle des prix

Plusieurs tendances de fond pourraient entraîner des conséquences structurelles sur le niveau d’inflation. C’est notamment le cas de la nécessaire adaptation de nos économies au changement climatique et du phénomène de relocalisation de la production, le fameux « Made in France », qui pourraient exercer une pression à la hausse sur les prix.

Impact du changement climatique et de la transition écologique

La « greenflation » fait référence à l'idée que la transition écologique peut entraîner une augmentation des prix des biens et services. Les politiques et les mesures visant à réduire les émissions de carbone, à promouvoir les énergies renouvelables, à améliorer l'efficacité énergétique peuvent en effet entraîner des coûts supplémentaires pour les entreprises.

Ces dernières peuvent par exemple être contraintes d’adapter leurs processus de production, de respecter des normes environnementales plus strictes ou d’investir dans de nouvelles technologies plus sobres.

Ces coûts supplémentaires peuvent être répercutés sur les consommateurs et se traduire par une augmentation des prix des produits et des services. Cette tendance touche tout particulièrement des secteurs tels que l’industrie, les transports, l’agriculture ou la construction.

Dans un récent article de recherche, la Banque de France démontre néanmoins que cet effet de la transition écologique peut entraîner des conséquences sur les prix très différentes selon la stratégie choisie et le degré de préparation. Il pourrait être de +0,6 points de pourcentage dans le cas d’une transition abrupte et non anticipée.

Il n’y a toutefois pas de fatalité car la Banque de France estime que cet impact pourrait tout aussi bien être bénéfique (de l’ordre de -0,8 point) à la condition que des investissements verts soient rapidement et massivement mis en œuvre.

Conséquences de la relocalisation de la production

La relocalisation de la production représente une autre tendance de long terme qui pourrait entraîner des conséquences sur le niveau des prix.

Le phénomène est encore loin d’être massif mais il pourrait s’accélérer dans les prochaines années. La crise sanitaire a en effet agi comme un révélateur des faiblesses d’un modèle basé sur la délocalisation de la production dans des pays à bas coûts de main-d'œuvre qui a conduit à un éclatement mondial des filières.

L’explosion des prix du transport maritime durant la crise sanitaire et les pénuries de composants massivement produits en Asie du Sud-Est incitent aujourd’hui certaines entreprises à rapprocher géographiquement leurs unités de production de leurs clients.

Cette relocalisation de la production entraîne cependant une augmentation des coûts de la main-d'œuvre et nécessite de s'adapter à des réglementations plus strictes, ce qui entraîne mécaniquement une augmentation des prix de vente.

Comment lutter contre l’inflation sans étouffer la croissance ?

Un arbitrage entre inflation et croissance économique

Les gouvernements et les banques centrales ont mis en avant leur détermination pour lutter contre l’inflation mais tout l’enjeu est d’y parvenir sans peser trop durement sur l’activité économique.

On retrouve ici le dilemme récurrent dans lequel se retrouvent les banques centrales car la hausse des taux d’intérêt conduit inéluctablement à un ralentissement de la croissance économique : elle induit une augmentation des coûts de financement qui se traduit par une baisse de l’investissement des entreprises et de la consommation des ménages - deux principaux moteurs de l’économie.

La difficulté est d’autant plus grande dans le contexte actuel car les déterminants de l’inflation étaient jusqu’à présent non monétaires (la hausse des cours des matières premières). Dans ces cas-là, la politique monétaire a nécessairement une portée limitée car elle ne permet pas d’influencer directement les prix des matières premières.

Les prévisions de la BCE restent cependant optimistes car la croissance économique devrait se maintenir dans la zone euro à 0,9% en 2023 avant de ré accélérer progressivement.

Impact sur le crédit : Conséquences de l'inflation sur les conditions de prêt et l'accès au crédit

Le resserrement monétaire a fortement impacté le marché du crédit. Toutes les inquiétudes sont encore loin d’être dissipées mais les déséquilibres liés à la hausse des taux pourraient cependant se résorber avec la normalisation progressive de la politique monétaire.

L’hypothèse d’un atterrissage en douceur (« soft landing ») de l’économie française est également envisageable. Le marché du crédit pourrait donc bénéficier d’une activité économique plus dynamique que prévu.

Enfin, on peut s’attendre à ce que les banques centrales réagissent rapidement pour prévenir tout risque de faillite bancaire, que ce soit aux États-Unis ou en Europe, ce qui éloigne également le scénario d’une crise financière mondiale comparable à celle de 2008-2009.

En bref : Tendances et perspectives

Après avoir atteint des niveaux record en 2022, l'inflation enregistre une diminution depuis le début de l'année. Cette tendance s’observe aussi bien en France qu’en Europe et aux États-Unis, principalement grâce à la baisse des cours des matières premières.

Ces premiers signes d’accalmie permettent d’envisager une pause dans la politique de resserrement monétaire des banques centrales qui pourrait bénéficier au marché du crédit. La Réserve fédérale a annoncé au mois de juin qu’elle n’allait pas augmenter ses taux, une première depuis près d’un an et demi, et la Banque centrale européenne pourrait annoncer une décision similaire dans quelques mois si la tendance se poursuit.

La guerre contre l’inflation est encore loin d’être gagnée et plusieurs tendances de fond pourraient contrarier les bons résultats obtenus depuis le début d’année. De nouvelles tensions internationales pourraient faire remonter les cours des matières premières. Les économistes cherchent également à éviter à tout prix la création d’une spirale inflationniste à travers l’augmentation des salaires ou des marges des entreprises.

Bien que tous les risques ne soient pas écartés, un retour à la normale pourrait intervenir d’ici 2024 ou 2025. L’action des gouvernements et des banques centrales pourrait même permettre de contrôler l’inflation sans provoquer de récession, une situation qui permettrait de relancer le crédit, l’investissement et la consommation.

Publications de référence :

- Banque centrale européenne, Bulletin économique, mai 2023

- Banque de France, Projections macroéconomiques France 2023-2025, mars 2023

- Insee, Indice des prix à la consommation – résultats provisoires (IPC), mai 2023