Les craintes qui pèsent sur le secteur bancaire et la santé des banques en 2023

La chute de la Silicon Valley Bank et la déroute du Crédit Suisse ont plongé les banques françaises dans la tourmente en ce début d’année. Les grandes banques hexagonales ont vu leur cours en bourse dévisser de 30% malgré la publication de résultats financiers solides quelques semaines auparavant. Si le scénario d’une nouvelle crise financière mondiale à l’image de celle de 2008 semble pouvoir être écarté dans l’immédiat, toutes les inquiétudes ne sont pas encore dissipées. Dans un contexte d’économie mondiale fragilisée par les tensions géopolitiques, d’une inflation galopante et de hausse des taux d’intérêt, de nouveaux signes de fragilité pourraient à nouveau susciter un vent de panique. L’occasion ici de refaire le point sur la situation, évaluer la santé de nos banques et de faire un tour d’horizon sur les risques et les perspectives pour 2023.

Le secteur bancaire mondial sous le feu des projecteurs

Le secteur bancaire mondial a connu un début d’année chahuté. Alors que tout avait pourtant bien commencé avec la publication de résultats extrêmement solides malgré la dégradation du contexte économique et géopolitique. La faillite de la Silicon Valley Bank (SVB), précipitée par la hausse des taux d’intérêt décidée par la Réserve fédérale (Fed), la banque centrale américaine, a brisé cet élan prometteur.

Les raisons de la chute de la Silicon Valley Bank

Le couperet est tombé le 10 mars 2023 pour la SVB. L’autorité de régulation bancaire de l'État de Californie annonce la fermeture de l’établissement pour éviter la contagion au reste du secteur bancaire américain. La défaillance de la 16ème banque américaine en termes de bilan devient la plus importante faillite bancaire depuis la chute de Lehman Brothers en septembre 2008, qui avait précipité le monde dans une crise financière retentissante.

Positionnement de la SVB

Les raisons de la chute de la SVB, un groupe bancaire créé au début des années 1980, sont très particulières et méritent que l’on s’y attarde. La première explication vient de son positionnement. Sa clientèle était en grande partie composée d’entreprises et notamment de start-ups issues du secteur technologique. Elle a ainsi connu un véritable boom grâce à l’essor du secteur depuis la crise sanitaire. En quelques années, ses dépôts ont connu une croissance vertigineuse, passant de 71 milliards de dollars en 2019 à plus de 200 juste avant sa faillite.

Gestion du risque défaillante

La deuxième explication tient à sa gestion du risque défaillante. La SVB a décidé de placer les dépôts de ses clients en bons du Trésor américain, un choix relativement conservateur en termes de risques mais qui s’est heurté au retournement du marché occasionné par la remontée des taux d’intérêt. Le resserrement de la politique monétaire de la Fed a en effet eu deux implications :

- une dégradation des conditions de financement pour les entreprises.

- une baisse du prix des obligations – les investisseurs se sont défaits de leurs obligations offrant un rendement faible pour en acheter de nouvelles offrant des taux d’intérêt plus élevés, faisant ainsi baisser le prix des titres sur le marché secondaire.

Dans ce contexte d’augmentation du coût du crédit, les clients de la SVB ont cherché à récupérer leurs dépôts pour financer leurs opérations, obligeant la banque à vendre des bons du Trésor avec un forte décote pour honorer les demandes de retraits. Ces opérations ont coûté 1,8 milliards de dollars à SVB qui, pour renflouer ses caisses, a dû recourir à une augmentation de capital. L’annonce a suscité la panique des déposants qui ont massivement retiré leur fonds, créant ainsi un « bank run ».

Les répercussions sur les banques aux États-Unis et en Europe

La chute de la SVB a provoqué la stupeur et la panique sur les marchés financiers. Aux États-Unis, ce sont 80 milliards de dollars de capitalisation qui se sont évaporés en quelques heures pour les banques présentes au S&P500, le principal indice boursier américain.

Dans le sillage de la SVB, plusieurs banques américaines ont fait état de difficultés. Deux jours après sa fermeture par le régulateur californien, la Signature Bank, elle aussi très exposée au secteur technologique et plus particulièrement au marché des crypto-monnaies, a été contrainte à la faillite

Chute du Crédit Suisse

La panique bancaire a également précipité la chute du Crédit Suisse, vénérable institution zurichoise créée en 1856, que sa rivale UBS a fini par racheter. Ce rachat s’est fait à un prix défiant toute concurrence (environ 3 milliards de francs suisses) mais sous la forte pression des autorités helvétiques afin d’éviter une contagion au secteur bancaire européen.

Pour autant, difficile d’établir un lien direct entre les deux événements tant le Crédit Suisse accumulait déjà les difficultés depuis plusieurs années. Sa banqueroute ne s’explique d’ailleurs pas par une exposition à la SVB ou par la dégradation des conditions de marché, mais par une accumulation d’erreurs de gestion et de dissimulations sur fond d’implication à répétition dans des scandales financiers en Europe et aux États-Unis.

Décrochage des bourses européennes

Les bourses européennes ont également décroché malgré les messages rassurants envoyés par les gouvernements, les autorités de régulation et les professionnels du secteur bancaire. Après le sauvetage in extremis du Crédit Suisse, une autre banque systémique était particulièrement visée, la Deutsche Bank, première banque commerciale allemande dont l’actif s’élevait à plus de 1 300 milliards d’euros en 2022.

Mais là aussi, les craintes ne concernaient pas directement une exposition à la SVB ou à d’autres opérateurs en difficultés. Elles tenaient à des informations sur des soupçons de la justice américaine dans une affaire de contournement des sanctions occidentales par des oligarques russes.

Faut-il craindre une propagation de la crise au niveau mondial ?

Les difficultés rencontrées par les banques européennes suite aux faillites de la SVB et de la Signature Bank ne résultent donc pas à proprement parler d’une contagion via le système financier. Les risques de propagation semblent aujourd’hui plus limités que lors de la crise de 2008 grâce à la réaction des autorités et à l’effet des régulations mises en place au cours des dernières années, en particulier pour les banques européennes.

Une réaction bien différente de la part des autorités par rapport à la crise des subprimes

L’éclatement de la bulle immobilière aux États-Unis constitue le point de départ de la crise financière de 2008. Mais le véritable point de bascule qui a déclenché la propagation au système financier mondial a été le refus du gouvernement américain de venir au secours de la banque d’investissement Lehman Brothers. La chute de cette banque systémique avait généré une crise de confiance globale, une paralysie du marché interbancaire et un assèchement de la liquidité qui avait grippé le système financier mondial dans son ensemble.

Certaines leçons de 2008 semblent avoir été retenues car les autorités monétaires et politiques ont cette fois-ci fait le nécessaire pour limiter la propagation de ces effondrements bancaires en série.

Les mesures de précaution prises par les autorités

Dans un premier temps, les autorités américaines ont annoncé que les dépôts de la SVB et de la Signature Bank seraient garantis dans leur intégralité, bien au-delà donc du plafond de 250 000 dollars prévu par la législation, afin de tenter d’enrayer le phénomène de panique bancaire.

La Fed a en parallèle mis en place le Bank Term Funding Program, un programme pour fournir de la liquidité aux banques à des conditions très favorables et éviter ainsi un assèchement de la liquidité comme cela avait été observé en 2008. La Banque nationale suisse a suivi la même voie en fournissant de la liquidité d’urgence au Crédit Suisse avant son rachat par UBS.

Au-delà de ces dispositifs d’urgence mis en place dans un temps record, les banques centrales n’ont pas hésité à adopter un discours plus accommodant sur le plan de la politique monétaire, laissant entendre qu’elles pourraient temporiser leur relèvement des taux directeurs si la situation du secteur bancaire devenait trop inquiétante.

Les principales régulations adoptées depuis la dernière crise

La réglementation bancaire également s’est nettement durcie depuis la crise financière de 2008. Les accords dits de Bâle III conclus en 2010 par le Comité de Bâle, une instance réunissant les gouverneurs des principales banques centrales du monde, ont établi de nouvelles normes préconisant notamment de relever les ratios de solvabilité et de liquidité des banques.

Transposées dans le droit européen, elles contraignent les banques à détenir un niveau plus élevé de fonds propres et d’en améliorer la qualité. Le ratio minimum de fonds propres les plus sûrs (Core Tier 1), a par exemple été porté de 2,5% à 4,5% des risques pondérés. Des règles plus strictes ont par ailleurs été imposées pour la classification des actifs détenus, l’objectif étant de réduire le profil de risque des banques.

Le durcissement des obligations en matière de liquidité a pour sa part été introduit afin de s’assurer que les banques soient toujours en capacité de répondre à leurs obligations de paiement ou à toute demande de retrait de la part de leurs clients.

Ces régulations représentent des avancées indéniables même si de nombreux observateurs restent critiques sur certains aspects de ces accords, notamment le fait que les banques gardent aujourd’hui la main pour évaluer leurs risques. Plutôt que d’être auditées par des organismes externes et indépendantes, les banques se chargent toujours d’auto-évaluer leurs risques : elles sont donc en quelque sorte juges et parties.

De plus, après quelques années de re-régulation, les États-Unis, à l’initiative de l’administration Trump, ont recommencé à faire un pas vers la dérégulation du secteur. La mise en œuvre des normes de Bâle III a été ralentie : on estime que seules une douzaine d’établissements bancaires respectent ces normes outre-Atlantique contre environ 400 en Europe.

Par ailleurs, le gouvernement américain a décidé de relever le seuil à partir duquel une banque se voit appliquer une surveillance renforcée. Ce seuil est passé de 50 à 250 milliards de dollars, excluant de ce fait la SVB de son périmètre, son bilan juste avant sa faillite s’élevant à un peu plus de 200 milliards de dollars.

Pourquoi le secteur bancaire européen est plus solide

La mise en place par les banques européennes de ces régulations renforcées leur permet aujourd’hui de présenter des bilans beaucoup plus solides que leurs homologues américaines.

Cette tendance a été soulignée par les autorités prudentielles ainsi que par les principales agences de notation internationales, notamment Standard & Poor’s et Moody’s. Non seulement leurs ratios prudentiels sont plus élevés mais leur gestion des risques est également plus prudente :

- Les banques européennes ont davantage tendance à placer leurs dépôts à la banque centrale.

- Les titres de créances tels que les obligations ne représentent que 12% du bilan des banques de la zone euro, contre environ 30% pour les banques américaines.

De manière plus structurelle, le marché bancaire américain est extrêmement atomisé et se différencie en cela très fortement du marché européen. Les États-Unis comptent en effet près de 4 500 banques, contre seulement 260 en France. Parmi celles-ci se trouvent certes de grands noms (JP Morgan Chase, Wells Fargo, Morgan Stanley, etc.) mais la plupart d’entre elles sont de petits établissements régionaux ou spécialisés dans le financement de certains secteurs spécifiques comme c’était le cas pour la SVB.

- A l’inverse, les banques européennes atteignent pour la plupart une taille critique et reposent sur un modèle économique plus diversifié, celui de la banque universelle basé sur de l’investissement, des clients professionnels et des particuliers.

- Le paysage bancaire français se distingue également par l’existence de grands groupes mutualistes (Crédit Agricole, BPCE, Crédit Mutuel) qui représentent notamment une part importante (environ 60%) des activités de banque de détail.

Les défis actuels pour les banques françaises

Les banques françaises présentent un profil solide par rapport à la plupart de leurs homologues américaines. Leur bonne santé est confirmée par les résultats financiers record qu’elles ont récemment publiés. Pour autant, les défis seront nombreux en 2023 pour le secteur et leurs perspectives pourraient s’assombrir.

Les banques françaises restent solides

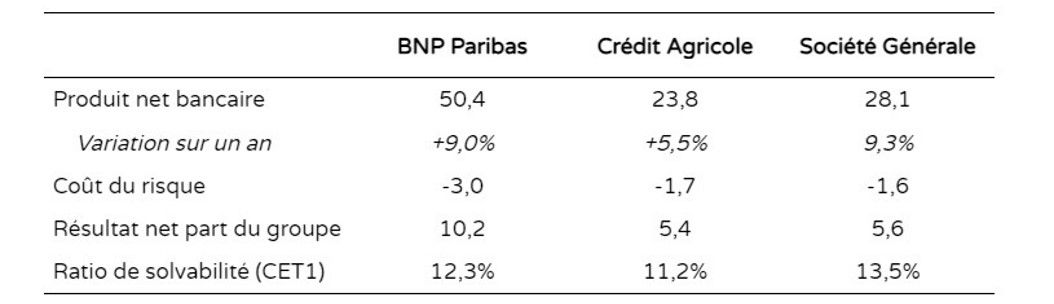

Les banques françaises ont dévoilé des résultats solides pour l’année 2022. Les trois principales banques françaises (BNP Paribas, Crédit Agricole et Société Générale) ont enregistré une augmentation de leurs revenus comprise entre 5,5% et 9,3% sur un an et ont dégagé des bénéfices record d’environ 5,5 milliards d’euros pour le Crédit Agricole et la Société Générale et de plus de 10 milliards d’euros pour BNP Paribas.

Ces performances sont d’autant plus stupéfiantes qu’elles ont été enregistrées dans un contexte macro-économique dégradé marqué par un ralentissement de la croissance, de hausse des prix et de resserrement monétaire.

Les banques ont également été frappées par les répercussions de la guerre en Ukraine, en particulier la Société Générale qui a été contrainte de se défaire en quelques mois de sa filiale russe Rosbank, une cession qui s’est traduite par une perte nette de 3,2 milliards d’euros pour le groupe français.

Tableau des Principales données financières des trois premières banques françaises en 2022 (en milliards d’euros)

Sources : BNP Paribas, Crédit Agricole, Société Générale

Leurs ratios de solvabilité continuent également de se renforcer et se situent bien au-dessus des exigences réglementaires : le ratio de fonds propres Common Equity Tier 1 (CET1) agrégé des six premières banques françaises atteignait 14,5% en 2022 alors qu’il se situait à moins de 6% à la veille de la crise financière de 2008. Des chiffres rassurants qui ont poussé François Villeroy de Galhau, le Gouverneur de la Banque de France, à affirmer de manière répétée que les groupes français n’avaient rien à craindre face à la tourmente bancaire de ce début d’année.

Quels sont les principaux risques pour le secteur bancaire en 2023 ?

Les prévisions économiques mondiales pour 2023

L’année 2023 sera toutefois celle de tous les dangers pour l’économie mondiale et pour les banques. La lutte contre l’inflation engagée par les banques centrales a conduit à un net ralentissement de la croissance et celui-ci devrait se poursuivre cette année. Selon les dernières prévisions du Fonds monétaire international (FMI) publiées il y a quelques semaines, la croissance mondiale devrait ralentir à 2,8% contre 3,4% en 2022. La tendance serait encore plus marquée dans la zone euro avec une croissance de seulement 0,8% contre 3,5% l’année dernière et l’Allemagne pourrait même connaître une récession (-0,1%). En France, le PIB devrait croître de 0,7%.

Les banques centrales face à la situation

Tous les regards seront donc tournés vers la Fed et la Banque centrale européenne (BCE) ces prochains mois avec l’espoir de voir enfin une inflexion dans le resserrement monétaire opéré depuis plus d’un an. Si elles ne prévoient pas de transiger avec leur objectif de lutte contre l’inflation, les banques centrales pourraient mettre en place des dispositifs ad hoc si de nouveaux risques systémiques tels qu’une nouvelle crise devait se manifester.

Impact de la hausse des taux sur l'activité de crédit

Les banques préfèrent en général un environnement de taux élevé car cela leur permet de dégager davantage de marge de leur activité de crédit. Cependant, le rythme inédit de la hausse des taux appliqué par les banques centrales a conduit à un ralentissement préoccupant de l’activité de crédit. Dans son Rapport sur la stabilité financière dans le monde publié au début du mois d’avril, le FMI s’inquiète notamment de la dynamique observée sur le marché immobilier. Des observateurs alertent également sur l’état du marché du crédit automobile aux États-Unis qui pourraient être la source d’une nouvelle crise financière majeure.

En France, la situation est cependant moins inquiétante car les ménages et les entreprises sont peu exposés à la hausse des taux d’intérêt. Leurs emprunts sont en effet dans la grande majorité des cas adossés à des taux fixes à moyen et long terme. De plus, ils bénéficient encore d’un crédit bancaire relativement peu coûteux en comparaison avec les autres pays européens. Le marché immobilier français est également relativement sain grâce à l’application de conditions d’octroi de prêt très encadrées.

Le niveau élevé de l’endettement privé et public

Plus globalement, c’est le niveau élevé de l’endettement privé et public qui inquiète. La dette publique française s’est envolée ces dernières années, passant de 97,4% à 111,6% du PIB entre 2019 et 2022. La dette privée a suivi à peu près la même tendance depuis la crise sanitaire : elle culmine à 147% du PIB, un niveau record parmi les grands pays européens.

Pour autant, la capacité de remboursement des entreprises ne suscite pas d’inquiétudes particulières en France. Les marges des entreprises se situent toujours à des niveaux élevés et le nombre stable de défaillances démontrent qu’elles résistent plutôt bien à la dégradation de l’environnement macroéconomique. Pour l’instant, le taux de prêts non performants enregistré par les banques françaises reste sur des bases extrêmement faibles même si un retournement pourrait avoir des conséquences extrêmement fortes.

Un environnement toujours plus instable et concurrentiel pour les banques

Les défis structurels du secteur financier en France

Au-delà de ces risques à court et moyen termes, le secteur financier dans son ensemble fait face à des défis plus structurels qui pourraient radicalement impacter les opérateurs dans les années à venir. La Banque de France s’inquiète principalement de deux phénomènes dans son Rapport sur l’évaluation des risques du système financier français.

- forte volatilité du système financier

- vulnérabilité des acteurs intermédiaires non-bancaires les moins régulés en cas de stress des marchés

- exposition à l'endettement élevé des acteurs des acteurs non financiers

Le risque cyber pour les banques

Le premier concerne le risque cyber, exacerbé par les tensions géopolitiques consécutives à la guerre en Ukraine. Les attaques visant l’Europe ont augmenté de 18% sur un an en 2022 et les banques sont particulièrement vulnérables du fait de la numérisation croissante du secteur financier. Cette tendance ainsi que la sophistication toujours plus importante des cyberattaques devra nécessiter une vigilance accrue de la part des banques pour éviter des conséquences systémiques en cas d’attaque de grande ampleur.

L'exposition des banques aux répercussions du changement climatique

Le second porte risque sur l’exposition des banques aux répercussions du changement climatique. La BCE réalise depuis quelques années des stress tests climatiques afin d’évaluer la résistance des banques à plusieurs scénarios de transition de nos économies. Les résultats paraissent rassurants car leur exposition n’est jugée que modérée : les secteurs qui devraient être les plus affectés par le changement climatique représentent moins de 10% du portefeuille de crédit des banques. Ces résultats sont néanmoins à manipuler avec précaution car ces exercices de prévision sont encore très imparfaits et se basent sur des hypothèses jugées trop optimistes.

L'évolution du marché bancaire et la concurrence de nouveaux acteurs

Enfin, l’évolution du marché bancaire est également porteuse de risques pour les grands établissements traditionnels. La concurrence de nouveaux acteurs, notamment celle des “néobanques” et de l’arrivée des fintechs, pourrait venir éroder leurs parts de marché et les contraindre à adapter leurs services. Mais la course à l’innovation pourrait tout aussi bien se conclure par des rachats de ces nouveaux entrants par les mastodontes du secteur, comme cela avait été le cas avec l’arrivée des banques en ligne dans les années 2000.

Synthèse des principaux points abordés et perspectives futures

Pour résumer, si la faillite de la SVB a fait trembler les marchés, il n’y a pas eu à d’effet de contagion au niveau mondial. Les régulations mises en place au cours des dernières années et la réactivité dont ont fait preuve les autorités pour éteindre l’incendie ont permis d’éviter que le scénario d’une crise financière de grande ampleur ne se reproduise.

La réaction des investisseurs dénote cependant une grande fébrilité face à un environnement économique toujours plus incertain et à la montée des risques géopolitiques. Les prévisions de la BCE anticipent une baisse progressive de l’inflation en 2023 mais il faudra attendre 2024 pour retrouver des niveaux conformes à la cible des 2%. La hausse des taux directeurs devrait donc se poursuivre, bien que son rythme puisse ralentir compte tenu des niveaux déjà élevés qui ont été atteints.

Dans ce contexte, l’année 2023 pourrait être difficile pour les banques entre ralentissement de l’activité de crédit, hausse des taux d’épargne et augmentation des risques d’impayés. Une situation qui devra être surveillée comme le lait sur le feu par les banques, qui parlent elles-même d’une année 2023 de transition.

Publications de références :

- Banque de France, Évaluation des risques du système financier français, décembre 2022.

- Fonds monétaire international, Rapport sur la stabilité financière dans le monde, avril 2023.

- Fonds monétaire international, Perspectives de l’économie mondiale, avril 2023.

- Autorité de contrôle prudentiel et de résolution, Accords de Bâle, mars 2019.