Ce que change la réforme du découvert bancaire pour votre gestion de budget en 2026?

Le 20 novembre 2026 marquera un tournant dans la gestion du budget des Français. À cette date, le découvert bancaire, longtemps considéré comme une simple facilité de trésorerie, basculera dans le cadre réglementaire du crédit à la consommation, tout comme les paiements fractionnés et les locations avec option d’achat. Cette évolution majeure, qui découle de la transposition d’une directive européenne, soulève de nombreuses questions et suscite des inquiétudes tant du côté des consommateurs que des professionnels du secteur bancaire et établissements de crédit. Youdge vous propose de faire le point sur les enjeux et les conséquences de cette réforme.

L’origine de la réforme : une harmonisation européenne

Pour bien comprendre les enjeux de cette réforme, revenons d’abord sur son origine et sur ses objectifs.

La directive européenne 2023/2225

La réforme du découvert bancaire en France s’inscrit dans le cadre d’une directive européenne adoptée le 18 octobre 2023, relative aux contrats de crédit aux consommateurs. Cette directive, connue sous le nom de « Consumer Credit Directive 2 » (CCD2), vise à harmoniser les pratiques au sein de l’Union européenne et à renforcer la protection des consommateurs.

La France a transposé cette directive par une ordonnance publiée au Journal Officiel le 4 septembre 2025. Contrairement à une idée reçue, ce n’est donc pas une initiative purement française, mais bien l’application d’un texte d’harmonisation à l’échelle européenne.

Les objectifs affichés

L’objectif principal de cette directive est de limiter les dérives et de mieux protéger les consommateurs et des emprunteurs en imposant des procédures de contrôle plus strictes. Plus précisément, la réglementation vise à :

- Prévenir le surendettement en encadrant les pratiques d’emprunt, notamment pour les crédits de faible montant et de courte durée ;

- Améliorer la transparence sur les coûts réels du découvert ;

- Renforcer l’information et l’accompagnement des clients ;

- Harmoniser les pratiques bancaires au sein de l’Union européenne.

En résumé, les découverts bancaires ne seront pas interdits à partir du 20 novembre 2026, mais leur autorisation sera soumise à des règles plus strictes.

Les changements concrets à partir du 20 novembre 2026

Entrons maintenant dans le vif du sujet : quelles seront les modifications concrètes apportées par cette réforme ?

Une évaluation systématique de la solvabilité

Le changement le plus significatif concerne l’évaluation de la solvabilité. À compter du 20 novembre 2026, les découverts bancaires de moins de 200 euros seront intégrés au cadre réglementaire du crédit conso, au même titre qu’un prêt personnel ou un paiement fractionné.

A partir de cette date, la banque devra systématiquement évaluer la capacité du client à rembourser avant d’octroyer un découvert bancaire, et ce quel que soit le montant demandé. Concrètement, cela signifie que la banque devra réaliser une analyse de la situation financière du client et qu’elle devra respecter la règle du Haut Conseil de stabilité financière sur le taux d’endettement, c’est-à-dire qu’elle devra s’assurer que ses charges mensuelles (loyer ou prêt immobilier, remboursement de crédits, etc.) ne dépassent pas 35% du salaire net.

Une transparence renforcée

Le nouveau cadre impose également aux banques une présentation standardisée et beaucoup plus complète des informations relatives au découvert. Le taux annuel effectif global (TAEG) devra être clairement affiché, tout comme l’ensemble des frais ainsi que les modalités précises de remboursement.

En d’autres termes, chaque client devra être informé exactement comme pour un crédit classique avant d’obtenir une autorisation de découvert.

La protection des contrats en cours

Un aspect essentiel de cette réforme concerne le sort des autorisations de découvert déjà en place. Comme le rappelle la Fédération bancaire française, les découverts accordés avant le 20 novembre 2026 ne seront pas concernés par le nouveau régime[i].

Cela signifie qu’un client disposant déjà d’une autorisation de découvert pourra continuer à l’utiliser dans les mêmes conditions qu’actuellement, sans avoir à se soumettre aux nouvelles exigences de solvabilité.

Ce point est essentiel car le recours au découvert bancaire est une réalité pour une part significative de la population française, en particulier dans le contexte actuel marqué par une incertitude économique et des tensions croissantes sur le pouvoir d’achat.

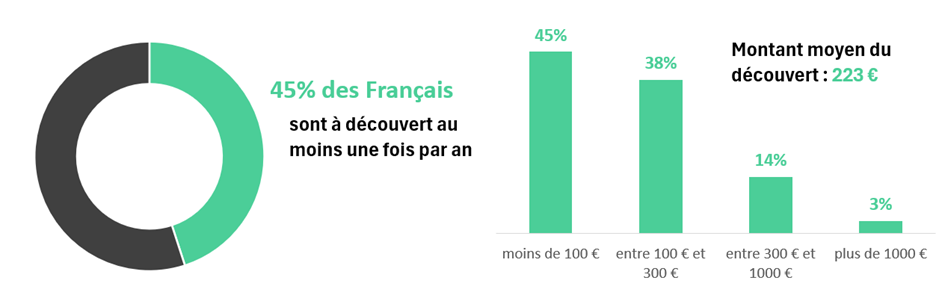

Selon une étude réalisée pour le site La finance pour tous, 45% des consommateurs déclarent être à découvert au moins une fois par an[ii]. D’après une enquête menée par CSA Research, ce sont même près d’un quart des Français se retrouvent à découvert dès le 16 du mois[iii]. Cette proportion est encore plus forte chez les jeunes adultes et les ménages modestes : 35% des 25-34 ans et 34% des parents d’enfants de plus 15 ans sont concernés par cette réalité.

Source : La finance pour tous (données 2024).

Le découvert bancaire avant la réforme : une zone grise

Le découvert bancaire occupait jusqu’à présent une position particulière dans le paysage français, à mi-chemin entre une simple facilité de paiement et un véritable crédit.

En pratique, il existe aujourd’hui deux types de situations :

- Celle où la banque accorde une autorisation exceptionnelle, sans accord préalable. Ce type de découvert est généralement de faible montant et d’une durée limitée.

- Celle où une autorisation de découverte est formellement autorisée, inscrite dans la convention de compte ou octroyée à la demande du client. La demande peut être effectuée en agence, par courrier ou par message électronique.

Qu’il soit formellement autorisé ou pas, le découvert bancaire ne peut pas excéder une durée de trois mois consécutifs. Si la situation de découvert se prolonge au-delà de cette limite, la réglementation impose à la banque de proposer une offre de crédit à la consommation.

De même, les découverts bancaires de plus de 200 euros sont déjà soumis au cadre réglementaire du prêt à la consommation. En pratique, les changements apportés par la réforme viennent donc simplement harmoniser le cadre réglementaire en France et en Europe.

Les impacts prévisibles pour les consommateurs

Au-delà des aspects techniques et juridiques, la question essentielle reste celle de l’impact concret sur le quotidien des Français. Plusieurs conséquences peuvent être anticipées, notamment pour les ménages les plus fragiles financièrement.

Un accès plus restrictif au découvert

Pour les ménages les plus précaires qui ne bénéficient pas aujourd’hui d’une autorisation de découvert bancaire, l’application systématique de l’étude de solvabilité et de la règle des 35% d’endettement constitue probablement l’impact le plus significatif.

Mais les personnes les plus défavorisées ne sont pas les seules à être potentiellement concernés par les conséquences de la réforme. Les jeunes actifs, qui représentent une part importante des utilisateurs réguliers du découvert, les travailleurs précaires ou indépendants dont les revenus irréguliers compliquent l’évaluation de solvabilité, ou les personnes ayant déjà souscrit un prêt immobilier important au regard de leurs revenus pourraient tout aussi bien être empêchés de pouvoir bénéficier d’un découvert bancaire.

Prenons un exemple concret : une personne supportant 1 000 euros de charges mensuelles devrait gagner plus de 4 000 euros nets pour obtenir un découvert de 400 euros. Or, selon l’Insee, la moitié des Français gagne moins de 2 200 euros nets par mois.

Le risque d’exclusion bancaire

Bien que la mise en œuvre de la réforme soit très progressive, le durcissement des conditions d’accès au découvert bancaire pourrait accentuer certaines situations d’exclusion financière. Les ménages qui se verront refuser un découvert autorisé pourraient rencontrer davantage de difficultés pour faire face aux dépenses imprévues ou pour gérer les variations de trésorerie au cours du mois.

Cette évolution met en lumière la diversité des solutions existantes pour répondre aux besoins de financement de court terme. Les réserves d’argent, sous forme de crédit renouvelable, offrent une flexibilité proche de celle du découvert. L’épargne de précaution, lorsqu’elle est possible, permet de sécuriser une partie du budget face aux imprévus.

Au-delà de ses effets immédiats, cette réforme rappelle aussi l'importance d’une éducation financière renforcée, afin de permettre à chacun de mieux comprendre et d’utiliser les différents outils à sa disposition pour gérer son budget.

Décryptage : distinguer le vrai du faux

Face à la multiplication des informations, parfois erronées, sur cette réforme, il est important de clarifier plusieurs points. Faisons le point sur ce qui relève du mythe et ce qui correspond à la réalité.

L’intox

Les découverts de moins de 200 euros vont disparaître

Faux. Les banques pourront continuer à distribuer des découverts de moins de 200 euros et de moins d’un mois, même si des exigences supplémentaires s’appliqueront.

Les clients devront faire une nouvelle demande à chaque utilisation

Faux. L’autorisation de découvert, une fois accordée, reste valable. Seules les nouvelles demandes ou modifications seront soumises aux nouvelles règles.

C’est une surprise passée inaperçue

Faux. Les banques françaises ont alerté pendant la phase de négociation de la directive européenne et le changement était anticipé depuis plusieurs années.

L’analyse de solvabilité est une nouveauté totale

Partiellement faux. Les banques avaient déjà l’obligation de réaliser une analyse de solvabilité proportionnée pour les découverts supérieurs à 200 euros. La nouveauté réside dans l’extension de cette obligation à tous les montants.

Ce qui est vrai concernant la réforme

Le découvert intègre le cadre du crédit à la consommation

Vrai, et c’est le cœur de la réforme. Cela concerne particulièrement les découverts de moins de 200 euros et de moins d’un mois qui n’étaient pas soumis à ce cadre.

Les découverts existants sont protégés

Vrai. Les autorisations accordées avant le 20 novembre 2026 ne seront pas impactées, sauf décision de résiliation par la banque dans les conditions prévues.

La directive vient de l’Union européenne

Vrai. Il s’agit d’une directive d’harmonisation, et non d’une initiative française.

Le découvert bancaire : En bref

La réforme du découvert bancaire, effective au 20 novembre 2026, intègre le découvert au crédit à la consommation, renforçant la protection des emprunteurs et prévenant le surendettement en France.

Les nouvelles règles bancaires affecteront différemment les millions de Français utilisant le découvert selon leur situation et les choix des banques. L'accès aux nouveaux découverts sera plus restreint, surtout pour les ménages modestes, les jeunes actifs et les personnes déjà endettées.

Cette réforme soulève des questions fondamentales sur l’accès aux services bancaires et la place du découvert dans la gestion budgétaire des Français. Son succès dépendra de la capacité de tous les acteurs, banques, pouvoirs publics, associations, à accompagner cette transition et à proposer des solutions adaptées aux besoins de trésorerie à court terme.

Pour anticiper ces changements et trouver les meilleures solutions de financement, l'utilisation d'un comparateur de crédit comme celui de Youdge peut s'avérer très utile.

Dans les mois qui viennent, il sera essentiel de suivre attentivement la mise en œuvre de cette réforme et ses effets concrets sur les consommateurs. Les décrets et arrêtés d’application, encore en cours de rédaction, préciseront les modalités exactes de ces nouvelles obligations. Une chose est certaine : le découvert bancaire tel que nous le connaissions entre dans une nouvelle ère, plus encadrée mais aussi potentiellement plus restrictive.

Principales références

[i] Fédération bancaire française, 2025, « Fonctionnement des découverts : décryptage d’évolutions (limitées) pour les clients », octobre.

[ii] La Finance pour tous, 2024, « Le découvert bancaire touche près d’un Français sur deux », novembre.

[iii] Actu.fr, 2025, « Fin du découvert bancaire automatique en 2026 : concrètement, qu'est-ce que ça change pour vous ? », octobre.